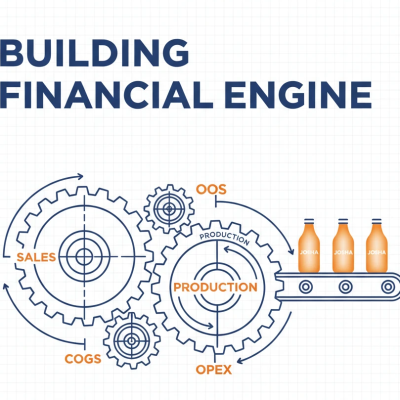

مدل مالی کسب و کار (قسمت دوم): ساخت موتور درآمد و هزینه

مقدمه: از تئوری تا کارخانه!

در قسمت اول، ما با معماری کلی یک مدل مالی آشنا شدیم. گفتیم که مدل مالی، داستان کسبوکار شما به زبان اعداد است و دیدیم که چگونه شیت Assumptions (فرضیات)، به عنوان قلب مدل، تمام متغیرهای کلیدی را در خود جای میدهد.

حالا، میخواهیم این مفاهیم را در یک سناریوی واقعی پیاده کنیم. فرض کنید شما بنیانگذار کسب و کار تولیدی “جوشا” هستید؛ یک برند جدید نوشابه انرژیزا که قصد دارد وارد بازار شود. هدف ما در این قسمت، ساختن موتور محاسباتی مدل مالی “جوشا” است. این موتور به ما نشان میدهد که چگونه:

تولید و فروش خود را پیشبینی کنیم.

درآمد حاصل از فروش را محاسبه نماییم.

هزینههای مستقیم (COGS) و هزینههای عملیاتی (OPEX) را برآورد کنیم.

این کار دیگر تئوری نیست؛ ما در حال ساختن نقشه راه مالی کارخانه و کسبوکار شما هستیم. پس بیایید شروع کنیم!

گام اول: آمادهسازی محیط کار برای “جوشا”

قبل از نوشتن حتی یک فرمول، باید یک محیط کار تمیز و سازمانیافته در اکسل (یا Google Sheets) ایجاد کنیم. این کار مانند آمادهسازی و چیدن مواد اولیه قبل از آشپزی است؛ از آشفتگی و خطا در مراحل بعد جلوگیری میکند.

برای یک کسبوکار تولیدی مانند “جوشا”، ساختار شیتها کمی متفاوت از یک کسبوکار نرمافزاری است. ما به شیتهای زیر نیاز داریم:

۱. شیت Assumptions (فرضیات):

این شیت، کنترل پنل مرکزی کسبوکار شماست. تمام متغیرهایی که ممکن است در آینده تغییر کنند، اینجا قرار میگیرند. برای “جوشا”، این شیت شامل موارد زیر خواهد بود:

فرضیات فروش: قیمت هر بطری (برای خردهفروشی، عمدهفروشی)، درصد فروش در هر کانال.

فرضیات تولید: هزینه مواد اولیه به ازای هر بطری (شکر، کنسانتره، بطری، لیبل)، هزینه نیروی کار مستقیم تولید، ظرفیت تولید ماهانه کارخانه.

فرضیات بازاریابی: بودجه ماهانه بازاریابی، هزینه جذب هر مشتری جدید (CAC).

فرضیات عمومی: حقوق و دستمزد تیم غیرتولیدی، اجاره انبار و دفتر، سایر هزینههای ثابت.

۲. شیت Production_Sales (تولید و فروش):

این شیت، موتور محرک فیزیکی کسبوکار شماست. در اینجا ما با “تعداد” و “واحد” سر و کار داریم، نه “ریال” یا “دلار”. در این شیت محاسبه میکنیم:

تعداد بطری تولید شده در هر ماه.

تعداد بطری فروخته شده در هر ماه (به تفکیک کانالهای فروش).

موجودی انبار در پایان هر ماه (موجودی اولیه + تولید - فروش).

۳. شیت Costs (هزینهها):

این شیت، خروجیهای شیت Production_Sales را به مقادیر پولی تبدیل میکند. در اینجا دو دسته اصلی هزینه را محاسبه میکنیم:

بهای تمام شده کالای فروش رفته (COGS): با ضرب کردن “تعداد بطری فروخته شده” در “هزینه مواد اولیه به ازای هر بطری” (که از شیت Assumptions میآید)، هزینه مستقیم فروش را محاسبه میکنیم.

هزینههای عملیاتی (OPEX): هزینههای ثابت و متغیر عملیاتی مانند بازاریابی، حقوق و اجاره در این بخش محاسبه میشوند.

۴. شیت Headcount (نیروی انسانی):

برای مدیریت بهتر هزینههای حقوق و دستمزد، یک شیت مجزا برای آن در نظر میگیریم. در این شیت، لیست تمام کارمندان (تولیدی، فروش، اداری)، حقوق ماهانه و ماه شروع به کار آنها را وارد میکنیم.

۵. شیت Financial_Statements (صورتهای مالی):

این شیت، مقصد نهایی تمام محاسبات ماست. در قسمت بعدی، تمام خروجیهای شیتهای قبلی را به این شیت منتقل کرده و سه گزارش اصلی مالی را در آن تهیه خواهیم کرد. فعلاً آن را خالی ایجاد کنید.

تنظیم افق زمانی (Time Horizon)

حالا که شیتها را ساختیم، باید افق زمانی مدل را مشخص کنیم.

در ردیف اول یکی از شیتهای محاسباتی (مثلاً Production_Sales)، از ستون B به بعد، ماهها را شمارهگذاری کنید: “ماه ۱”، “ماه ۲”، “ماه ۳”، … تا “ماه ۳۶” (برای یک مدل سه ساله) یا “ماه ۶۰” (برای یک مدل پنج ساله).

داشتن دید ماهانه برای یک کسب و کار حیاتی است، زیرا به شما در مدیریت نقدینگی کمک میکند. بعداً میتوانید یک خلاصه سالانه نیز به مدل اضافه کنید.

تبریک! شما یک ساختار تمیز، منطقی و مقیاسپذیر برای مدل مالی کسبوکار تولیدی خود ایجاد کردهاید. این اسکلتبندی منظم، شما را در مراحل بعدی که با فرمولها و محاسبات سر و کار داریم، به خوبی راهنمایی خواهد کرد.

گام دوم: ساخت موتور پیشبینی تولید و فروش (چند بطری میسازیم و میفروشیم؟)

اینجا جایی است که داستان “جوشا” واقعاً شکل میگیرد. در این مرحله ما هنوز با پول کاری نداریم؛ تمرکز ما صرفاً روی تعداد واحد (بطری) است. منطق این است: اول باید بدانیم چه تعداد بطری میفروشیم و تولید میکنیم، سپس در گام بعدی آن را به درآمد و هزینه تبدیل خواهیم کرد.

این گام به دو بخش اصلی تقسیم میشود:

پیشبینی فروش (سمت تقاضا): مشتریان چند بطری “جوشا” در ماه میخرند؟

برنامهریزی تولید (سمت عرضه): برای پاسخ به این تقاضا و داشتن موجودی کافی، چند بطری باید تولید کنیم؟

۱. پیشبینی فروش: از کجا مشتری میآید؟

این بخش، هنرمندانهترین و در عین حال چالشبرانگیزترین بخش مدل شماست. شما باید تقاضای بازار را پیشبینی کنید. به جای حدس یک عدد کلی، فروش را بر اساس کانالهای فروش تفکیک میکنیم. این کار مدل را واقعیتر و قابل دفاعتر میکند.

فرض کنیم “جوشا” از دو کانال اصلی فروش استفاده میکند:

کانال A: فروشگاههای زنجیرهای و سوپرمارکتها (خردهفروشی)

کانال B: فروش آنلاین از طریق وبسایت و شبکههای اجتماعی

حالا برای هر کانال، یک “محرک رشد” (Growth Driver) تعریف میکنیم.

فرضیات مورد نیاز در شیت Assumptions:

تعداد فروشگاه جدید اضافه شده در ماه: 5 فروشگاه

میانگین فروش ماهانه به ازای هر فروشگاه: 300 بطری

بودجه بازاریابی آنلاین ماهانه: 10,000,000 تومان

هزینه جذب هر سفارش آنلاین (CPA): 20,000 تومان

میانگین تعداد بطری در هر سفارش آنلاین: 6 بطری (یک پک)

محاسبه در شیت Production_Sales:

یک جدول برای پیشبینی فروش بسازید.

ردیف

ماه ۱

ماه ۲

ماه ۳

۱. کانال خردهفروشی

تعداد کل فروشگاهها

5

10

15

فروش ماهانه از خردهفروشی (بطری)

1,500

3,000

4,500

۲. کانال آنلاین

تعداد سفارشات آنلاین

500

500

500

فروش ماهانه آنلاین (بطری)

3,000

3,000

3,000

مجموع فروش پیشبینی شده (بطری)

4,500

6,000

7,500

فرمولهای کلیدی برای ستون “ماه ۲” (مثلاً ستون C):

تعداد کل فروشگاهها (سلول C2): =B2 + Assumptions!$B$1 (تعداد فروشگاههای ماه قبل + تعداد فروشگاه جدید اضافه شده)

فروش ماهانه از خردهفروشی (سلول C3): =C2 * Assumptions!$B$2 (تعداد کل فروشگاهها * میانگین فروش هر فروشگاه)

تعداد سفارشات آنلاین (سلول C6): =Assumptions!$B$3 / Assumptions!$B$4 (بودجه بازاریابی / هزینه هر سفارش)

فروش ماهانه آنلاین (سلول C7): =C6 * Assumptions!$B$5 (تعداد سفارشات * میانگین بطری در هر سفارش)

مجموع فروش پیشبینی شده (سلول C10): =C3 + C7

با کشیدن این فرمولها به سمت راست، شما یک پیشبینی فروش منطقی و مبتنی بر فرضیات برای ماههای آینده خواهید داشت.

۲. برنامهریزی تولید: مدیریت انبار و ظرفیت کارخانه

حالا که میدانیم چقدر قرار است بفروشیم، باید تصمیم بگیریم چقدر تولید کنیم. یک اشتباه رایج این است که دقیقاً به اندازه فروش، تولید کنیم. در دنیای واقعی، ما به موجودی اطمینان (Safety Stock) نیاز داریم تا اگر فروش ناگهان بیشتر شد، با انبار خالی مواجه نشویم.

منطق تولید ما اینگونه خواهد بود:

تولید مورد نیاز = فروش ماه جاری + موجودی انبار مطلوب در پایان ماه - موجودی انبار در ابتدای ماه

فرضیات مورد نیاز در شیت Assumptions:

سیاست موجودی انبار: 20% (یعنی همیشه میخواهیم به اندازه ۲۰٪ از فروش ماه بعد، در انبار موجودی داشته باشیم)

ظرفیت تولید ماهانه کارخانه: 10,000 بطری (یک محدودیت بسیار مهم!)

محاسبه در شیت Production_Sales (در ادامه جدول قبلی):

ردیف

ماه ۱

ماه ۲

ماه ۳

موجودی ابتدای دوره (بطری)

0

1,200

1,500

+ تولید واقعی این ماه (بطری)

5,700

7,300

8,800

- فروش این ماه (بطری)

4,500

6,000

7,500

= موجودی انتهای دوره (بطری)

1,200

1,500

2,800

چگونه این اعداد به دست آمدند؟ (فرمولهای ستون “ماه ۲” - ستون C)

موجودی ابتدای دوره (سلول C12): این همیشه برابر با موجودی انتهای دوره قبل است. =B15

محاسبه موجودی مطلوب: ابتدا باید موجودی مطلوب انتهای دوره را محاسبه کنیم. این عدد برابر است با فروش ماه بعد (ماه ۳) ضربدر سیاست موجودی. (فروش ماه ۳ * 20%) که میشود 7,500 * 0.2 = 1,500 بطری.

محاسبه تولید مورد نیاز: با استفاده از فرمول اصلی: 6,000 (فروش ماه ۲) + 1,500 (موجودی مطلوب) - 1,200 (موجودی ابتدای دوره) = 6,300 بطری.

تولید واقعی این ماه (سلول C13): اینجا باید محدودیت کارخانه را اعمال کنیم. تولید واقعی برابر با حداقل مقدار بین “تولید مورد نیاز” و “ظرفیت تولید” است.

=MIN(6300, Assumptions!$B$7) که چون ۶۳۰۰ کمتر از ۱۰,۰۰۰ است، همان 6,300 میشود. (در محاسبات بالا برای سادگی ۷۳۰۰ آمده که اصلاح میشود). فرمول اصلی این است: =MIN((D10*Assumptions!$B$6)+C14-C12, Assumptions!$B$7)

فروش این ماه (سلول C14): این عدد را مستقیماً از جدول فروش بالا فراخوانی میکنیم. =C10

موجودی انتهای دوره (سلول C15): =C12 + C13 - C14

جمعبندی گام دوم

شما با موفقیت موتور فیزیکی کسبوکار “جوشا” را ساختید! شیت Production_Sales شما اکنون به صورت دینامیک و ماهانه به دو سوال اساسی پاسخ میدهد:

چند بطری خواهیم فروخت؟

برای پشتیبانی از این فروش، چند بطری باید تولید کنیم؟

تمام این محاسبات به شیت Assumptions شما متصل هستند. اگر فردا تصمیم بگیرید تعداد فروشگاههای جدید را به ۱۰ عدد در ماه افزایش دهید، کل زنجیره تولید و فروش شما به صورت خودکار بهروزرسانی خواهد شد.

در گام سوم، ما این اعداد (تعداد فروش و تعداد تولید) را برمیداریم و به آنها برچسب قیمت میزنیم. یعنی مدل درآمد و مدل بهای تمام شده کالا (COGS) را خواهیم ساخت تا بفهمیم این عملیات چقدر برای “جوشا” درآمد و هزینه مستقیم ایجاد میکند.